상업용 부동산 장기보유 특별공제에 대해 알아보세요

건물을 매수하거나 매도할 때는 반드시 내야 하는 세금이 있습니다. 특히, 본인이 소유한 부동산을 매도하려고 할 경우 취득세, 양도세 등을 내야 합니다. 이때 꼭 살펴봐야 할 규정 중 하나가 상업용 건물 장기특별공제입니다. 부과되는 세액과 공제율을 꼼꼼히 확인하여 올바른 금액을 내야 합니다. 부동산을 오랫동안 보유했다면 장기특별공제를 받을 수 있는 조건을 충족하는지 확인하는 것이 좋습니다. 지역과 보유 기간에 따라 세율과 적용 여부가 다를 수 있으므로 변화하는 추세를 주의 깊게 살펴봐야 합니다.

상업용 부동산 장기특별공제에 대해 알아보기 전에 매수 과정에서 부과되는 다양한 세금에 대해 미리 알아두면 도움이 됩니다.취득세는 말 그대로 건물을 취득할 때 내야 하는 돈입니다.신고일을 기준으로 합니다.또한 과세표준은 시가표준액과 취득가액 중 큰 쪽입니다.세율은 기준의 4%로 고정되어 있으며, 농어촌특별세나 지방교육세가 추가될 수 있습니다.하지만 배당을 처음 받는 경우 상황이 조금 다릅니다.임대사업을 등록할 때는 환급을 받을 수 있고, 매도할 때는 대금에 대한 종합이전으로 계산됩니다.

또한 상업용 부동산에 대한 장기 특별 공제와 함께 자본 이득세를 계산해야 합니다. 이는 자본 이득에서 특별 공제 금액을 공제한 후의 금액입니다. 양도 가격에서 취득 가격과 필요 비용을 공제한 후의 금액을 자본 이득이라고 합니다. 여기서 필요 비용은 건물을 개량, 확장 및 증축하는 데 사용된 비용을 말합니다. 예를 들어 용도 변경으로 인한 리모델링, 대피소 설치, 난방 및 냉방 장비, 엘리베이터 및 기타 편의 시설 설치가 포함됩니다.

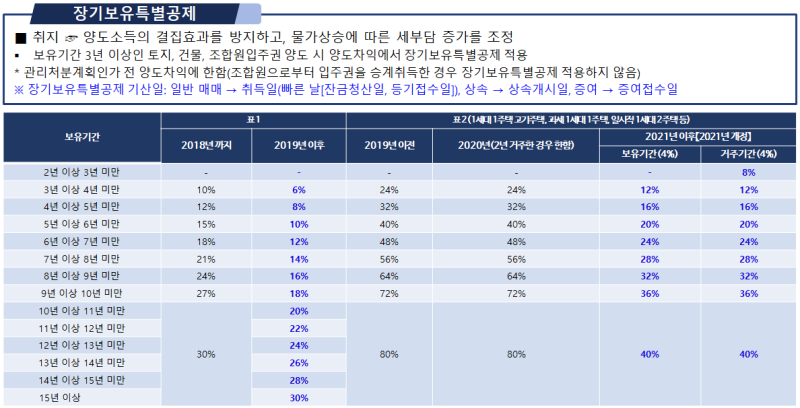

공제금액은 상업용 부동산에 대한 장기특별공제율에 자본이득을 곱하여 계산할 수 있습니다. 이것을 이익에서 빼면 자본이득세를 계산할 수 있습니다. 이때 장기특별공제는 3년 이상 보유한 건물이나 토지에 대한 자본이득의 일정 비율을 공제하는 공제입니다. 일반적으로 3년 이상 보유했다면 6%이고, 1년이 지날 때마다 2%씩 증가하여 최대 30%까지 증가합니다. 그러나 기간이 길더라도 제외 규칙에 해당하면 공제를 받을 수 없습니다. 해외 자산이나 무등록 양도가 그 예입니다. 용도를 변경한 후 주택을 매매하는 경우 장기특별공제가 적용되는지 신중하게 살펴봐야 합니다. 규제 지역에 있는 다주택자의 경우 더욱 복잡합니다. 건물을 주거시설이나 상업공간으로 변경한 경우 이를 계산할 때 문제가 발생합니다. 상업용 부동산에 대한 장기 특별 공제율을 계산할 때 용도 변경일로부터인지 아니면 최초 취득일로부터인지 혼란스러울 수 있습니다. 여러 주택 소유자는 과중한 세금을 내야 하기 때문에 이를 피하려는 시도를 방지하기 위해 용도 변경일로부터 보유 기간을 재계산합니다.